Keuangan

Apa Itu BI Checking dan Bagaimana Cara Mengeceknya?

Persetujuan peminjaman kredit harus melalui beberapa proses, salah satunya adalah BI checking. Apa itu BI checking? Baca selengkapnya di sini.

Proses peminjaman kredit nyatanya tidak semudah yang dibayangkan. Ada yang langsung mendapat persetujuan kredit, ada pula yang kesulitan memperoleh pinjaman karena ada indikator dari Bank Indonesia yang dikenal dengan BI checking.

Demi mendapatkan persetujuan kredit dari bank atau lembaga keuangan lainnya, BI checking menjadi salah satu faktor penentu.

Apa yang dimaksud dengan BI checking?

BI checking merupakan Informasi Debitur Individual (IDI) Historis yang berisi catatan riwayat kelancaran atau macetnya pembayaran kredit (kolektibilitas).

Dulunya, BI checking adalah salah satu layanan informasi riwayat kredit nasabah dalam Sistem Informasi Debitur (SID) yang saling dipertukarkan antar-bank dan lembaga keuangan.

Baca juga: Kesalahan Pemakaian Kartu Kredit yang Harus Dihindari

Informasi dalam SID di antaranya yaitu identitas debitur, pemilik atau pengurus yang menjadi debitur, jumlah plafon yang diterima, fasilitas kredit dan garansi yang diberikan, serta kredit macet.

Bank dan lembaga keuangan yang sudah terdaftar dalam Biro Informasi Kredit (BIK) dapat mengakses seluruh informasi tersebut.

Dari data ini, bank dan lembaga keuangan bisa menentukan apakah akan melanjutkan proses peminjaman atau tidak kepada nasabah.

Baca juga: Mengenal Mata Uang Kripto, Bukan Hanya Bitcoin dan Dogecoin

SID kini berganti nama menjadi Sistem Layanan Informasi Keuangan (SLIK) dan pengawasannya tidak lagi di bawah BI, melainkan sudah bermigrasi ke Otoritas Jasa Keuangan (OJK).

Layanan informasi debiturnya dinamakan dengan iDEB.

Skor kredit

Dalam SID, setiap nasabah yang pernah mengajukan kredit akan diberi skor berdasarkan catatan kreditnya.

Baca juga: 3 Alasan Suatu Negara Tidak Mencetak Uang Sebanyak-banyaknya

Skor terbaik adalah 1, yang menandakan kalau debitur tidak menunggak cicilan. Berikut rincian skornya.

- Skor 1: Kredit Lancar, debitur selalu memenuhi kewajiban untuk membayar cicilan setiap bulannya tanpa pernah menunggak.

- Skor 2: Kredit DPK (dalam Perhatikan Khusus), debitur tercatat menunggak cicilan kredit 1-90 hari.

- Skor 3: Kredit Tidak Lancar, debitur tercatat menunggak cicilan kredit 91-120 hari.

- Skor 4: Kredit Diragukan, debitur tercatat menunggak cicilan kredit 121-180 hari.

- Skor 5: Kredit Macet, debitur tercatat menunggak cicilan kredit lebih dari 180 hari

Jika calon debitur mendapat skor 3, 4, atau 5 dalam BI checking, akan masuk ke dalam black list.

Kenapa debitur bisa masuk black list?

Pasalnya, bank tidak mau mengambil risiko kalau kredit yang dipinjamkan bermasalah atau menjadi non performing loan (NPL).

Baca juga: Daftar Kode Bank di Indonesia untuk Keperluan Transfer antar Bank

Sedangkan, calon debitur yang mendapat skor 1 dalam BI checking lebih disukai oleh bank. Kalau skornya 2, masih jadi pertimbangan dan perlu diawasi karena dikhawatirkan kredit akan berdampak pada NPL.

Cara melihat BI checking

Bagi masyarakat yang ingin mengetahui catatan kredit, ternyata bisa mengajukannya ke kantor OJK secara gratis. Gimana caranya? Ada dua pilihan prosedur yang bisa dilakukan, berikut caranya.

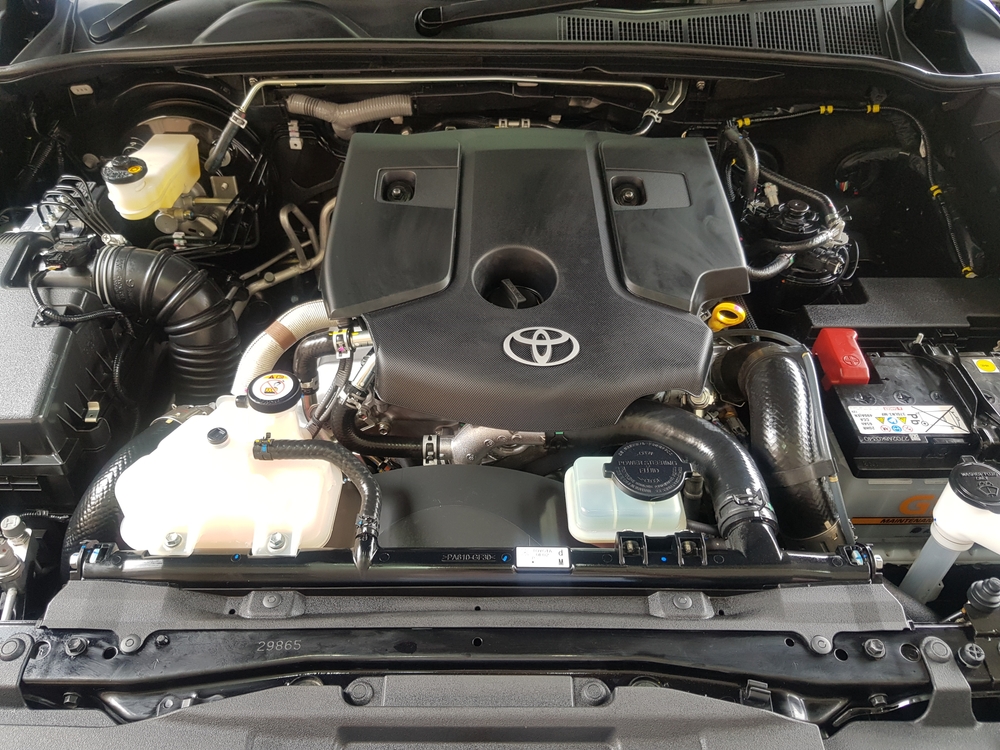

Baca juga: Cara Menghitung Kredit Mobil Online Tanpa Ribet

Cara mengetahui BI checking offline.

- Datang ke kantor OJK

- Siapkan KTP (bagi WNI) atau paspor (bagi WNA) untuk debitur perorangan, sedangkan debitur badan usaha membawa identitas asli dan fotokopi badan usaha

- Datang ke kantor OJK atau kantor perwakilan OJK di daerah

- Isi formulir permohonan SLIK

- Jika dokumen lengkap, petugas akan mencetak hasil iDEB.

Cara mengetahui BI checking online.

- Buka laman https://konsumen.ojk.go.id/ministedplk/registrasi

- Isi formulir permohonan SLIK dan nomor antrian

- Upload foto scan KTP atau paspor untuk perorangan, untuk badan usaha lampirkan identitas pengurus, NPWP, akta pendirian perusahaan

- Klik tombol “Kirim” dan tunggu email konfirmasi dari OJK berupa bukti registrasi SLIK online

- OJK akan verifikasi data, dan pemberitahuan hasil paling lambat H-2 dari tanggal antrian

- Jika data valid, pemohon bisa mencetak formulir dan memberi tanda tangan 3 kali

- Foto atau scan formulir yang sudah ditandatangani dan kirim ke nomor WhatsApp yang ada di email beserta foto selfie dengan KTP

- OJK akan melakukan verifikasi lanjutan via WhatsApp atau video call

- Jika lolos verifikasi, iDEB akan dikirimkan melalui email.

Baca juga: 5 Tips Investasi Logam Mulia yang Cocok untuk Jangka Panjang

Agar lebih mudah dalam mendapatkan pinjaman kredit dari bank atau lembaga keuangan, sebaiknya lunasi cicilan yang ada secara tepat waktu dan tidak ditunggak.

Tujuannya supaya tidak mendapat catatan histori dan skor yang buruk di BI checking kamu.